美联储超预期降息,全球大类资产将向何处去?

【环球网财经综合报道】北京时间今日凌晨,美联储议息会议决定降息50bp,幅度超出此前市场预期。在当前形势下,全球大类资产又将向何处去?

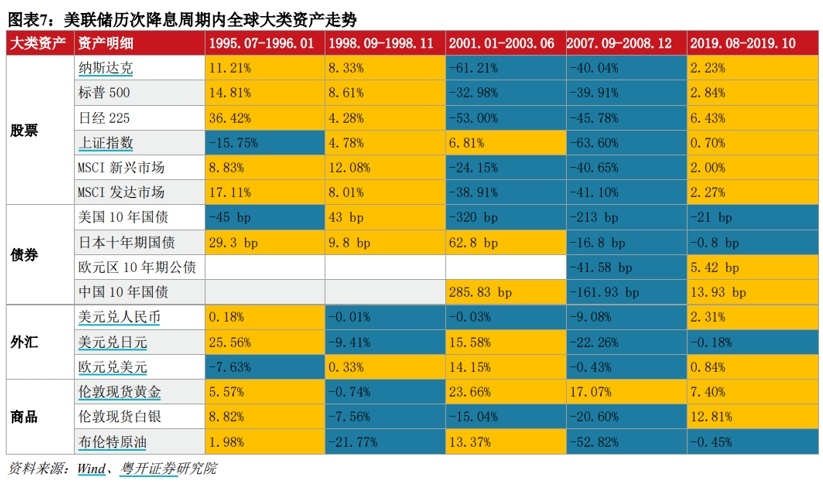

复盘1995年以来美联储5轮降息周期内的全球大类资产价格表现,整体看,美债和黄金胜率更高,股市在纾困性降息周期内下跌、美元承压,具体看:

1、股票市场:美股走势由经济基本面决定,同时全球主要股票市场与美股相关性较高。在预防性降息周期内,美国经济未出现明显衰退,美股上涨;而在纾困性降息周期内,美国经济陷入衰退,美股下跌。本次降息属于预防性降息,释放流动性利好美股,但粤开证券也提示到,由于美国大选和货币政策路径的不确定性,以及当前美股较高的估值水平,也要警惕美股的回调风险。

浙商证券则具体建议,在波动过程中景气度可能逐步从此前的科技巨头向“美国红利”(油气板块、公用事业等)和罗素2000等小盘股切换。

2、美债市场:历次降息之后的美债均表现较为强劲,短期限、低风险的债券受降息提振较大。粤开证券统计发现,在此前已有的5轮降息周期中,美债4次上涨,中债、日债、欧债走势相对独立,与美联储货币政策的相关性较低。浙商证券则明确指出,10 年美债利率进一步大幅下行难度较大。

3、美元汇率:历次降息之后美元短期承压,中长期走势则受到国内外经济基本面相对强弱、国际贸易形势、流动性、避险情绪等多方面因素影响,因此在首次降息之后的3个月内,美元走势整体有涨有跌,同时日元、人民币和欧元等汇率走势也相对独立。

4、黄金价格:历次降息之后黄金胜率较高,特别是在纾困性降息周期内,受降息提振力度较大。对此,浙商证券认为美元和美债利率企稳后黄金短期进一步上行阻力增加。粤开证券则详细分析认为,黄金的“抢跑”行情明显,利好兑现有回调风险,中长期仍在上涨周期,在全球“去美元化”、地缘政治冲突加剧等因素支撑下,黄金价格可能仍处于长期上涨周期。

5、大宗商品:中金公司总结了90年代以来历轮降息周期中各类资产的表现,发现在降息前,分母资产(如美债、黄金、罗素2000和港股生物科技为代表的小盘成长股等)表现较好,分子资产表现不佳(如铜、美股和周期板块等);但降息后待宽松效果逐步显现,分子资产逐渐开始跑赢。